【現在のメインカード】楽天カードのメリット10選とデメリット3選!

前に楽天カードがおすすめだって言ってたじゃん!

もう少し詳しく知りたいなって思うんだけど、教えてもらってもいい?

実際に使った感想とかも踏まえながら解説するね

今回は楽天カードのメリット10選とデメリット3選について解説します。

楽天カードは2025年3月末時点で発行枚数が3,221万枚と、単純計算すると日本人の4人に1人が保有している計算になります。

実際、私も楽天カードをメインカードにしている一人です。

楽天カードにはゴールドやプレミアムなど年会費がかかるものもありますが、本記事では1番ベーシックな年会費無料の「楽天カード」について解説します。

年会費無料のノーマルカードでも、普段使いとしては十分バランスの良いクレジットカードだと思います。

そこで今回は楽天カードを実際に使ってみて感じたメリットとデメリットをメインに紹介します。

クレジットカード選びで失敗したくない人や、今使っているカードの使い勝手が良くないなと思っている人は参考にしてみてください。

楽天カードの基本情報

まず楽天カードの基本情報は下記の通りです。

出典:楽天カード

楽天カードの主な特徴としては、下記のような点があげられます。

- 年会費永年無料

- 利用可能額 最高100万円

- 4種類の国際ブランド

- ポイント還元は楽天ポイント

では楽天カードの基本情報をおさえたうえで、メリット・デメリットについて見ていきましょう。

メリット

メリット①:年会費永年無料

メリットの1つ目は、年会費が永年無料なことです。

どんなクレジットカードなのか、ある程度下調べをしたとしても実際に使ってみてわかることもあります。

初めてカードを作る人にとっては不安もあるでしょう。

その点、楽天カードは年会費が無料なので金銭的な負担なく、使用感を確かめることができます。

初年度だけ年会費無料なクレジットカードもある中、2年目以降も年会費がかからないので、ユーザーとしてはありがたい限りです。

メリット②:新規入会&利用でポイントもらえる

メリットの2つ目は、新規入会&利用でポイントがもらえることです。

楽天カードは新規入会とクレジットカードの利用で楽天ポイントがもらえます。

ポイント数や利用条件は、申込のタイミングによっても変わるので必ず確認しておきましょう。

メリット③:ポイントの還元率が高い

メリットの3つ目は、ポイントの還元率が高いことです。

楽天カードの基本的な還元率は1%あり、年会費無料の代表的なクレジットカードと比較しても高い部類入ります。

ポイントの基本還元率を比較すると、下記のようになります。

【年会費無料】クレジットカードの還元率比較

| クレジットカード | 還元率 |

|---|---|

| リクルートカード | 1.2% |

| 楽天カード | 1.0% |

| Orico Card THE POINT | 1.0% |

| dカード | 1.0% |

| au PAY カード | 1.0% |

| PayPayカード | 1.0% |

| イオンカード(WAON一体型) | 0.5% |

| エポスカード | 0.5% |

| 三井住友カード(NL) | 0.5% |

参考:リクルートカード 還元率1.2%のリクルートカード

参考:楽天カード ポイントが貯まる 使える 年会費永年無料の楽天カード

参考:Orico Card THE POINT ポイント高還元率のクレジットカード

参考:dカード dカードのご紹介

参考:au PAY カード

参考:PayPayカード

参考:イオンカード(WAON一体型)

参考:エポスカード エポスポイントについて

参考:三井住友カード(NLナンバーレス)

楽天カードの通常還元率は1%と高還元で、街のスーパーやドラッグストアでの買い物に加え、飲食代や宿泊代などの支払いでもポイントが還元されます。

つまり現金で払うよりも実質的に1%分、お得になっているとも言えます。

楽天カードは「クレジットカード」「楽天ポイントカード」「楽天Edy」の3つの機能が一体化したクレジットカードです。

楽天ポイント加盟店で「楽天ポイントカード」を提示しつつ、楽天カードで支払いをするとダブルでポイントを貯めることも可能です。

メリット④:楽天市場のSPUポイントがアップ

メリットの4つ目は、 楽天市場のSPUポイントがアップすることです。

先ほど楽天カードのポイント還元率は通常1%であるとお伝えしましたが、楽天市場で買い物をするとさらにポイントがもらえます。

例えば街のお店で1万円分の買い物をすると、100ポイント(還元率1%)もらえます。

一方、楽天市場で楽天カードを使って買い物をするとポイントは+1倍になるので、約2倍のポイントがもらえます。

楽天市場を利用するなら、楽天カードを使わない手はないでしょう。

ちなみに、なぜ約2倍のポイントかというと、消費税分はポイント付与の対象外になるからです。

実は数年前まではポイント付与対象でしたが、楽天ポイントの付与ルールが2022年4月から変更されています。

また 楽天市場 にはSPU(スーパーポイントアッププログラム)という仕組みがあり、他の楽天サービスを組み合わせることによって最大18倍になります。(2025年6月時点)

参考:楽天市場 – SPU(スーパーポイントアッププログラム)

楽天には楽天銀行や楽天証券、楽天モバイルなど優良なサービスがあるので、それらを使いつつ相乗効果でポイントアップさせるのがおすすめです。

メリット⑤:投資信託の積立でポイントがもらえる

メリットの5つ目は、投資信託の積立でポイントがもらえることです。

楽天証券は、投資信託の積立をクレジットカード決済できます。

毎月100円から10万円までの積立が可能で、年会費無料の楽天カードの場合ポイント還元率は0.5%です。(一部商品は1%)

もちろんNISAでも利用可能でつみたて投資枠の月10万円をクレジット決済すると、毎月500ポイントもらえる計算になります。

同じものを買うなら楽天カードを使って、クレカ積立するのがおすすめです。

なにより一度設定してしまえば自動で決済してくれるので、手間がかからないのも良い点だと思います。

メリット⑥:ポイントの使い勝手が良い

メリットの6つ目は、ポイントの使い勝手が良いことです。

メリットの③~⑤では楽天カードで貰えるポイントについて紹介してきましたが、ここでは使い勝手について解説します。

貯まった楽天ポイントは「楽天市場」「楽天トラベル」「楽天ビューティ」など他の楽天サービスで使用できます。

他にもカード利用額に充当できる「ポイントで支払いサービス」という機能があるので、ポイント利用に困ることはほぼ無いと思います。

楽天ポイントは「通常ポイント」と「期間限定ポイント」の2種類あり、主な特徴をまとめると下記の通りです。

通常ポイントと期間限定ポイントの主な特徴

| 有効期限 | 延長 | |

|---|---|---|

| 通常ポイント | 最後にポイントを獲得した月を含めた1年間 | 期間内に1度でもポイントを獲得すれば、有効期限が延長 |

| 期間限定ポイント | 対象のキャンペーンごとに有効期限が設定されている | なし |

通常ポイントは最後にポイントを獲得した月を含めた1年間となっています。

日常的に楽天カードを利用していれば、すでに保有しているポイントの有効期限も1年間延長されるので期限切れになることはありません。

一方、期間限定ポイントはキャンペーンでもらえるポイントになるので、キャンペーンごとに付与のタイミングや有効期限が異なります。

また期間限定ポイントは通常ポイントとは異なり、有効期限が延長されないので注意が必要です。

私の場合、通常ポイントはカード利用額に充当することが多く、期間限定ポイントは楽天市場での買い物や楽天ビューティーで使うことが多いです。

メリット⑦:2枚持ちが可能

メリットの7つ目は、2枚持ちが可能なことです。

楽天カードはVISA、Mastercard、JCB、American Expressの4種類からの国際ブランドを選択できます。

一般的に1人1枚までとしているクレジットカード会社が多い中、楽天カードはブランド違いであれば2枚目のカードを発行することが可能です。

しかも2枚目の年会費も永年無料となっています。

つまり楽天カードだけで、メインとサブカードを作ることができるというわけです。

例えば2つのブランドを持っておけば支払いの幅が広がるので、1枚目のブランドが使えなかったとしてもサブカード(2枚目)で支払うことが可能です。

他にも家計管理のために1枚は生活費用、もう1枚は趣味用など使い分けても良いかもしれません。

ちなみに私はJCBとVISAの2枚を持っていますが、現金支払いのみではないお店でどっちのブランドも使えなかったと言うケースは経験したことがありません。

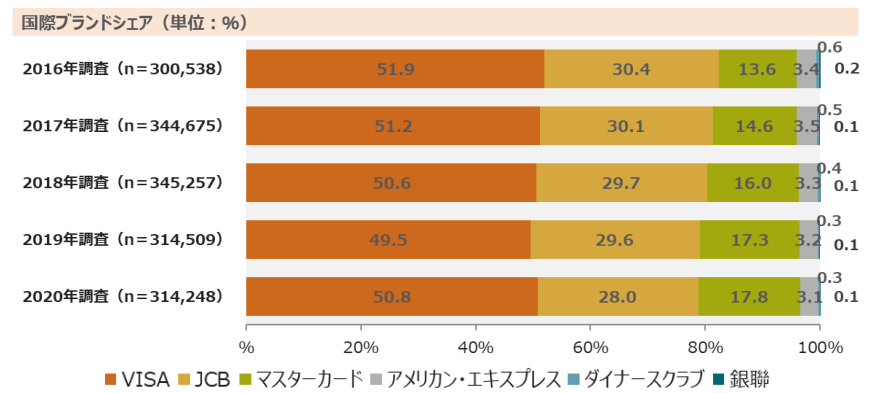

国内の国際ブランドシェアは下記のようになっています。

上記の通り日本で利用されたクレジットカードの国際ブランド別シェア率は、VISAが50.8%、JCBが28.0%、マスターカードが17.8%、アメリカン・エキスプレスが3.1%となっています。

海外旅行を考えるとVISAもしくはMastercardを持っておくと、利用できる範囲が広がると思います。

メリット⑧:タッチ決済が利用可能

メリットの8つ目は、タッチ決済が利用可能なことです。

一般的にお店でクレジットカード支払いをする場合、専用の端末にカードを差し込み決済しますが、タッチ決済はカードをかざすだけで決済が完了するのでスピーディーに決済できます。

楽天カードではVisa、 Mastercard、 JCB、 American Expressすべてのブランドでタッチ決済が利用でき、2枚目のカードもタッチ決済可能なカードが発行されます。

もちろんタッチ決済でも通常の差し込み決済と同じようにポイントがもらえます。

実際に楽天カードでタッチ決済を使った感想としては、スピーディーに決済できるので便利の一言です。

ただしタッチ決済の場合、店舗によっては利用上限を設けている所もあります。

これはお店側の設定次第なので、楽天カード側で利用上限があるわけではありません。

参考:「楽天カードタッチ決済」の利用金額に制限はありますか?

あくまで私の経験上ですが1万円未満であれば、大体タッチ決済は利用できている印象です。

まだタッチ決済を試したことのない人は、支払いが楽に出来るのでぜひ試してみてください。

メリット⑨:過去15カ月以内の確定した明細が確認できる

メリットの9つ目は、過去15カ月以内の明細が確認できることです。

楽天カードでは利用明細はwebサイトやアプリで確認できます。

特にクレジットカードの利用明細を使って家計管理をしている人は、15カ月分遡って確認出来るので便利です。

メリット⑩:付帯サービス

メリットの10個目は、付帯サービスです。

旅行代理店で予約した海外パックツアーや、渡航先への航空券、目的地までの乗継便の航空券など、募集型企画旅行に該当する代金を楽天カードで支払うと以下の海外旅行保険が付帯されます。

年会費無料の楽天カードの補償内容はというと、下図の1番左側です。

ちなみに全額を楽天カードで決済する必要はなく、1円以上の代金決済をすると対象になります。

例えば海外旅行に行った際、体調不良で病院に行ったりすると健康保険の対象外となるのである程度はリスクを軽減できます。

デメリット

デメリット①:公共料金などの支払いは還元率が低い

デメリットの1つ目は、公共料金などの支払いは還元率が低いことです。

メリットのパートで楽天カードのポイント還元率は通常1%であることを紹介しましたが、「公共料金(電気・ガス・水道)」「税金」などは、0.2%(500円につき1ポイント)還元になります。

他にも「保険料」「携帯電話ご利用料金・通信費」なども0.5%(200円ご利用につき1ポイント)となります。

対象の利用先は楽天カードの「カード利用獲得ポイントの還元率が異なるご利用先」というページで確認できるので対象の利用先があるか確認してみましょう。

デメリット②:一部電子マネーへのチャージがポイント還元対象外

デメリットの2つ目は、一部電子マネーへのチャージがポイント還元対象外になることです。

クレジットカードを使って電子マネーにチャージし、ポイントを獲得したいと考えている人もいるかと思います。

しかし楽天カードでは交通系電子マネーである「モバイルSuica」「モバイルPASMO」「モバイルICOCA」などへのチャージは対象外です。

他にも「nanaco」「WAON」「ファミペイ」などへのチャージも対象外などで注意しましょう。

逆に言えば対象になっていない電子マネーであれば、還元の対象となります。

先ほど同様、対象は楽天カードの「カード利用獲得ポイントの還元率が異なるご利用先」というページで確認できるので対象の利用先があるか確認してみましょう。

デメリット③:ETCカードの年会費が有料

デメリットの3つ目は、ETCカードの年会費が有料であることです。

ETCカードは高速道路の料金を支払うためのカードです。

クレジットカード会社によってはETCカードを無料で持てる会社もありますが、楽天カードは年会費が550円(税込)かかります。

ただし下記の条件を満たすとETCカードの年会費が無料になります。

- 会員ランク:「プラチナ」もしくは「ダイヤモンド」

- 楽天ゴールドカードを保有

- 楽天プレミアムカードを保有

ETCカードの年会費を無条件で無料にしたい人にとっては、デメリットになりますので知っておきましょう。

楽天市場や楽天銀行、楽天証券、楽天モバイルといった他のサービスも併せて使うと、プラチナ会員以上になりやすくなるのでぜひ検討してみてはいかがでしょうか。

まとめ

今回は楽天カードのメリット10選とデメリット3選について解説しました。

- 楽天カードの基本情報

- メリット

- デメリット

実際、私も楽天カードをメインカードにしている一人ですが、普段使いとしては十分バランスの良いクレジットカードだと思います。

何より楽天にはクレジットカード以外のサービスが沢山あり、それらと組み合わせると相乗効果でポイントも貯まりやすく使用にも困りません。

この特徴は他のクレジットカードには、なかなか見られないメリットだと思います。

楽天カードは年会費も無料なので、気になっている人は試してみてはいかがでしょうか。

以上、本記事が少しでも参考になれば幸いです。

出典:楽天銀行

出典:楽天ビューティ

出典:

出典:

出典:

出典: 出典:

出典:

出典:

出典: