資産が少ない時期の集中投資はありか?なしか?

資産が少ないときってインデックス投資をしても、なかなかお金が増えないからやっぱり個別株で一気に増やすのを狙った方がいいのかな?

今回は資産が少ない時期の投資方法について解説していくね!

今回は資産が少ない時期の集中投資はありか?なしか?について解説します。

投資について調べていると「資産の少ないうちは集中投資した方がいい」という言葉を耳にしたことがある人もいるのではないでしょうか。

個別株への集中投資に比べS&P500やオルカンなど広く分散されたインデックス投資は、短期的に大きな利益を生むことがほぼありません。

そこで資産の少ないときこそ、インデックス投資よりも大きなリターンが期待できる集中投資の方が良いのではないかと考えるわけです。

投資に絶対が存在しない以上、集中投資は間違っているというつもりはありません。

ですが先に結論をお伝えしておくと、むしろ資産が少ない時期の集中投資はおすすめしません。

現在資産形成中で、個別株への集中投資を迷っている人は参考にしてみてください。

- 資産が少ないタイミングでのおすすめ投資法

- リスク許容度の考え方

投資の目的を改めて考える

前提として、投資の目的を整理しておきたいと思います。

- 老後資金を準備したい

- 教育費を準備したい

- マイホームを買うためのお金を用意したい

- 配当金や分配金で今の生活に余裕を持ちたい

- FIREしたい

投資をする目的は人それぞれあると思いますが、多くの人が当てはまることとして「老後資金」の準備があります。

人間である以上、年齢とともに体は衰えます。

60歳や70歳になっても、30歳や40歳の時のようにバリバリ働くのは難しいでしょう。

だからこそ我々のような個人投資家は目標金額に違いがあったとしても、老後のための資産形成という側面を含んでいます。

計画的に資産を作ることができれば老後も「年金 + 個人資産」によって、十分な生活水準を保ちやすくなります。

資産が少ない時期のおすすめ投資法

では本題である「資産が少ない時期」にどのような投資を選択したら良いのか、おすすめの投資法を解説します。

- 資産が少ない時期:インデックス投資

- 一定の資産を築いた後:インデックス投資

→どうしても個別株への集中投資をしたければ、老後の資産を築いた後

つまり資産の大小に関係なくインデックス投資を行うといのが基本的なスタンスで、条件を満たした場合のみ例外的に個別株への投資を行う方が良いと考えます。

では多くの人に関係する「老後資金問題」を例に考えていきましょう。

昨今「老後資金問題として年金以外にいくら必要」とか様々言われていますが、これは結局人によるというのが答えです。

なぜなら「必要な生活費」「娯楽費」「年金の受給額」などの収支が人によって違うからです。

例えばAさんは年金以外に5,000万円必要だったり、一方生活コストの低いBさんは1,000万円あれば十分だったりと「収入」と「支出」が違う以上、準備すべき老後資金の額は変わってきます。

自分に老後資金がいくら必要なのか考える際にも、家計簿をつけておくと自分専用のデータがあるので精度の高いシミュレーションができます。

老後に必要なお金は人それぞれ違うというだけでは話が進まないので、ここでは仮に老後資金が3,000万円必要という前提で見ていきます。

- 積立額(毎月):5.8万円

- 期間:20年

- 年利:7%

上記の通り投資元本が約1,392万円 、運用益が約1,629万円となり、約 3,000万円の資産を作ることが可能です。

長期運用によって運用益が投資元本を上回っており、複利の力が一目でわかります。

個別株投資への集中投資はインデックスファンドに比べると、ハイリスク・ハイリターンです。

さらに短期間で莫大な利益を生み出そうとすればするほどリスクも高まり、ギャンブル要素が強くなります。

資産額が少ない時ほど S&P500やオルカンなど優良なインデックスファンドに投資し、まずは核となる資産を築いておくべきだと思います。

趣味として個別株に投資したい人、リスクが高くても個別株で大きな利益を狙いたい人は、せめて老後資金を準備できてからにすべきでしょう。

そうすることで誰もが直面する老後の悩みを一つ解消することができます。

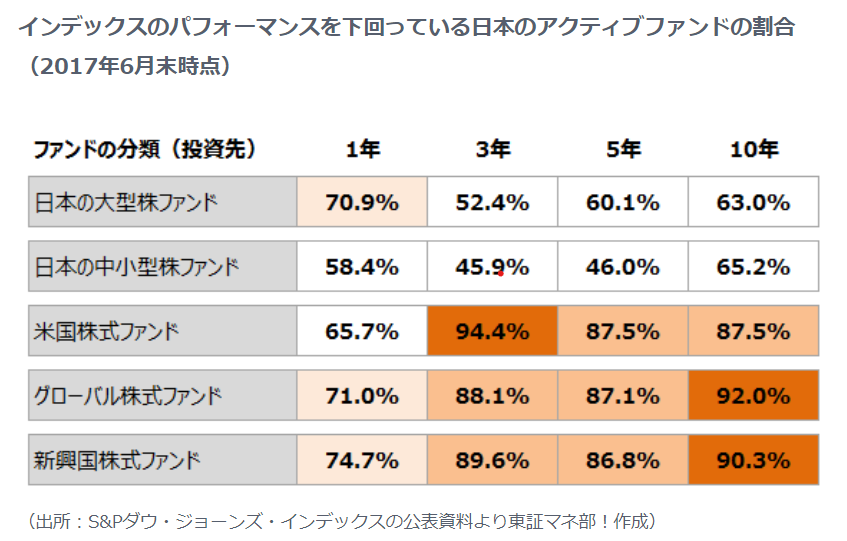

プロであってもインデックスファンドの成績に勝つのは非常に難しいです。

下記の通り、ほとんどのアクティブファンドがインデックスファンドに勝てないというデータもあります。

以上のことを踏まえると資産形成という目的を達成するだけなら、資産が少ない時でも多い時でも淡々とインデックスファンドに投資し続けるというのが私の考えです。

リスク許容度の考え方

インデックスファンドを丁寧に積み上げる過程で、資産形成において非常に重要な経験と知識を得られます。

具体的には家計管理能力だったり、リスク許容度が上がったりとインデックスファンドをコツコツ積立てる中で資産形成に必要な能力が向上していきます。

実は今回のテーマである集中投資を考える上で「リスク許容度」は切っても切れない関係なので、なぜリスク許容度が重要なのか詳しくみていきましょう。

そもそも個別株への集中投資に限らず、資産運用においてリスク許容度を守るというのは重要な要素です。

リスク許容度とは予期せぬ出来事が起きたとき、どのレベルまで耐えられるかを測るためのものです。

当然リスク許容度は人によって違いますし、それぞれが持つ柔軟性とも言えるかもしれません。

インデックスファンドは分散投資なので個別株よりはリスクを抑えられますが、預金のように元本割れのリスクがないわけではありません。

価格は毎日変動し、おそらく10年・20年と投資を続けている人であれば、大きな下落局面を経験しているでしょう。

時には大きく荒れることを考えると、自分のリスク許容度を正確に把握する必要があります。

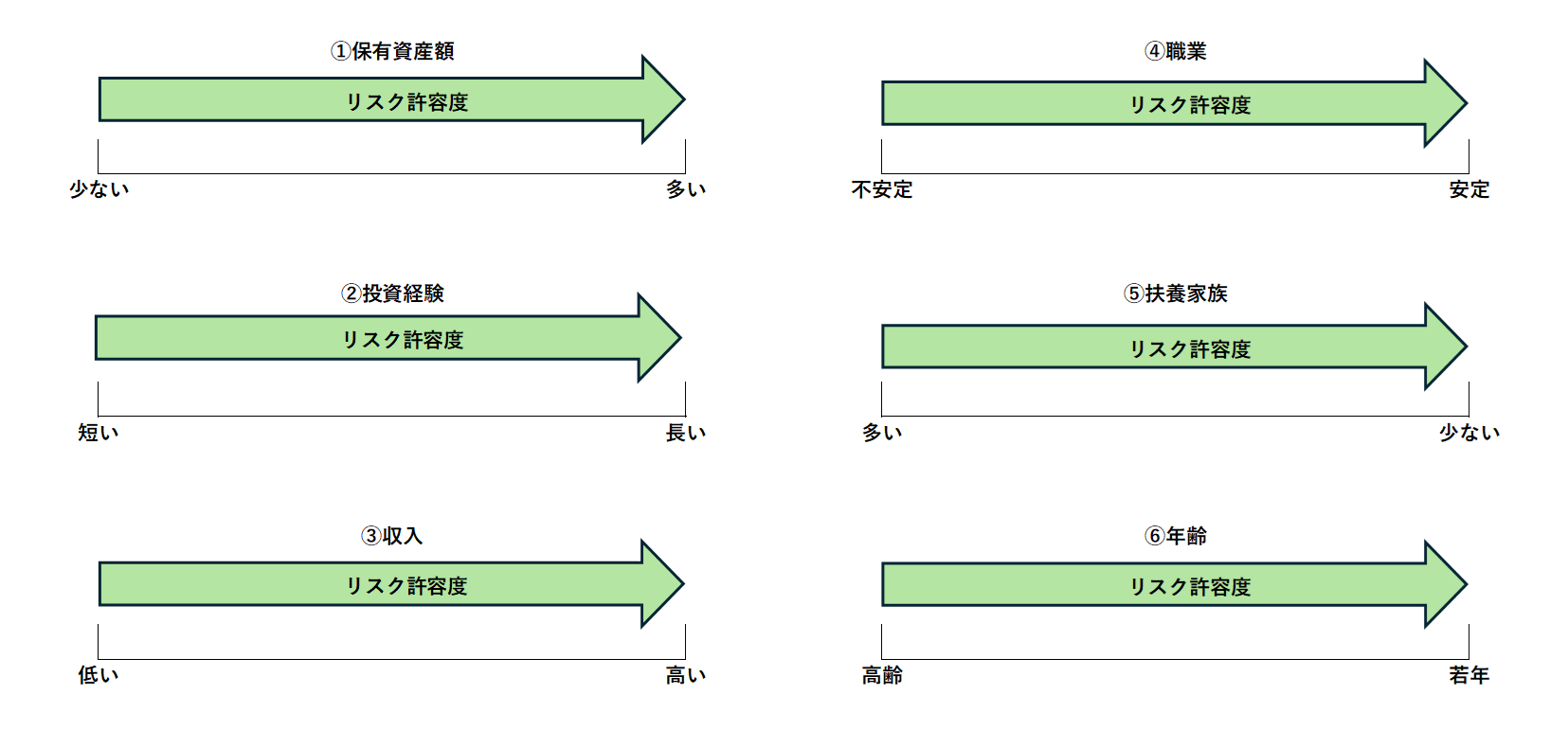

リスク許容度は下記のような要素によって評価できます。

自分のリスク許容度は今どのくらいなのか、確認してみましょう。

- 保有資産額:資産が多いほど、リスク許容度が高い

- 投資経験:投資経験の年数が長いほど、リスク許容度が高い

- 収入:高収入ほど、リスク許容度が高い

- 職業:安定した職ほど、リスク許容度が高い

- 扶養家族:養う家族が少ないほど、リスク許容度が高い

- 年齢:年齢が若いほど、リスク許容度が高い

インデックスファンドをコツコツ積み立てる過程で、全体的なリスク許容度が上がっていきます。

一方、職業や家族構成は時々によって変わってくるので、タイミングによるとしています。

| 評価項目 | リスク許容度 |

|---|---|

| ①保有資産額 | up(↑) |

| ②投資経験 | up(↑) |

| ③収入 | up(↑) |

| ④職業 | タイミング次第 |

| ⑤家族構成 | タイミング次第 |

| ⑥年齢 | down(↓) |

先ほど紹介したリスク許容度を決める6つの要素は客観的に測ることができますが、実は自分の性格も関わってきます。

私自身のことを言えば、比較的慎重派なので生活防衛資金を厚めに持って調整しています。

皆さんも6つの要素に加えて自分の性格も加味した上で調整していくと、投資と程よい距離感が保てると思います。

ぜひ皆さんも自分のリスク許容度を確かめてみてください。

まとめ

今回は資産が少ない時期の集中投資はありか?なしか?について解説しました。

- 投資の目的を改めて考える

- 資産が少ない時期のおすすめ投資法

- リスク許容度の考え方

投資を成功させるには「リスク許容度」の範囲内で投資をする必要があります。

すでに解説した通り、資産が少ない時期はリスク許容度が低いでしょう。

だからこそコアに出来る優良なインデックス投資によって、資産形成の基盤を作ることから始めることをおすすめします。

まずは税制優遇制度であるNISAやiDeCoなどを活用していきましょう。

証券口座を持っていない人や、これから本格的に投資に取り組みたい人は「楽天証券」もしくは「SBI証券」がおすすめです。

もし個別株で大きなリターンを狙うのであれば、まずは優良な証券口座と投資信託で盤石の体制を作ってからにしましょう。

以上、本記事が少しでも参考になれば幸いです。

【おすすめ証券会社】

- 投資先が豊富である

- 取引手数料が抑えられる

- 「三井住友カード(NL)」で積立投資ができる

- 「住信SBIネット銀行」との連携が便利でお得

- Vポイントが使える・貯まる

- 単元未満株の取引が便利

出典:

出典: 出典:

出典: