民間の医療保険は必要か?不要か?病気やケガのリスクに備える方法

でも不安だから辞められないし。

しっかり理解できれば本当に民間の医療保険に入るべきなのかわかってくると思うよ!

今回は民間の医療保険は必要か?不要か?病気やケガのリスクに備える方法について解説します。

代表的な医療保険としては「公的医療保険」と「民間の医療保険」がありますが、民間の医療保険が必要なのか判断するには公的医療保険を理解する必要があります。

なぜなら公的医療保険は、病気やケガのリスクに備える上で非常に重要な役割を担っているからです。

公的医療保険のことを詳しく知らないという人はぜひ参考にしてみてください。

ちなみに後半部分では、私が民間の医療保険に入っているかについても触れています。

- 国民皆保険とは

- 高額療養費制度の基礎知識

- 傷病手当金と休業補償給付の基礎知識

- 民間の医療保険への考え方

国民皆保険とは

日本は職業や年齢によって、加入先に違いはあるものの「国民皆保険」です。

つまり国民は公的医療保険への加入が義務づけられているというわけです。

(会社員は会社の健康保険や協会けんぽ、自営業者は国民健康保険、75歳以上の後期高齢者は後期高齢者医療制度)

つまり病気やケガで医療費がかかったとしても、下記の通り保険適用の治療であれば私たちはその一部を負担するだけで済みます。

自己負担の割合

| 区分 | 自己負担割合 | |

|---|---|---|

| 小学校入学前 | 2割 | |

| 小学校入学後~ 70歳未満 | 3割 | |

| 70歳以上75歳未満 | 一般所得者は2割 | |

| 現役並み所得者は3割 | ||

| 75歳以上 | 一般所得者は1割 | |

| 現役並み所得者は3割 | ||

ただし健康保険はすべてに対応しているわけではなく、下記のようなケースでは保険適用されません。

- 入院時の食事代や日用品代など

- 差額ベッド代

- お見舞いにかかった交通費

- 高度先進医療費

- 美容整形手術

など

健康保険と国民健康保険

健康保険と国民健康保険の違いは主に以下の通りです。

| 保険料 | 扶養 | その他 | |

|---|---|---|---|

| 健康保険 | 会社と労働者で 折半 |

あり | 傷病手当金 出産手当金など |

| 国民健康保険 | 全て自己負担 | なし | なし |

健康保険は保険料の半分を会社が負担しているため、国民健康保険と比較すると割安なことに加え、扶養制度があるので条件を満たせば配偶者や子の保険料を払う必要がありません。

また傷病手当金や出産手当金といった保障もあるので、会社員などが加入する健康保険は非常に手厚いことがわかると思います。

一方で国民健康保険には扶養制度がないので、配偶者や子の分も保険料を支払い国民健康保険に加入する必要があります。

高額療養費制度の基礎知識

上記で自己負担額の原則について紹介しましたが、手術や入院等によって自己負担額が高額になることもあります。

そんな時に役立つのが「高額療養費制度」です。

「高額療養費制度」とは、ひと月(1日から月末まで)にかかった医療費が自己負担限度額を超えると超過分が払い戻される制度です。(支給は申請から3か月程度)

下記条件の人がひと月に100万円の医療費が発生したケースでみてみましょう。

- 年齢:30歳

- 年収:500万円

- ひと月の医療費:100万円 (保険適用)

医療費の負担割合は3割のため、窓口での自己負担額は30万円となります。

しかし高額療養費制度によって、自己負担の上限があるので以下ようになります。

8万100円+(100万円-26万7,000円)×1%=8万7,430円

30万円-8万7,430円=21万2,570円

21万2,570円が後日返金されます。

つまり自己負担割合が3割の人であったとしても、高額療養費制度を使えばかなり自己負担を軽減できると言うわけです。

高額療養費制度は主に年収によって、負担額が変わります。

下記は早見表になるので、自分がどの区分に当たるのかだけでも確認しておきましょう。いざ使うときになったとしても、大体の金額が想像つくので焦らずに済むはずです。

出典:オリックス生命保険

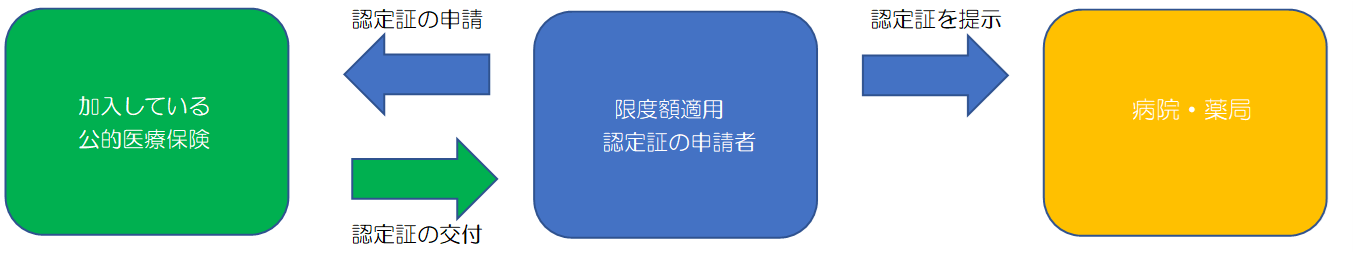

限度額適用認定証

高額療養費の支給を受けるためには、加入している公的医療保険に「高額療養費支給申請書」を提出する必要があります。

支給は申請してから3か月程度かかるので、自己負担超過分を一時的に立て替える必要があります。

しかし治療内容や入院期間次第では、一時的な立替でも大変なケースもあります。

そんな時は「限度額適用認定証」の交付を受けておきましょう。

(70歳以上の人は所得に応じて、認定証の提示が不要になります)

「限度額適用認定証」を病院・薬局に提示すると、請求が高額療養費制度の自己負担限度額までとなり立て替えが不要になります。

加入する公的医療保険によって有効期間は異なるものの、長期の通院治療の際などは特に効果的です。

限度額適用認定証は下図の通り、加入している公的医療保険に申請すると交付されます。

ちゃんとわかってなかったよ!

傷病手当金と休業補償給付の基礎知識

傷病手当金

会社員などが加入する健康保険には、長期間働けなくなった場合「傷病手当金」があります。

傷病手当金とは業務外の病気やケガで働けない場合、月給の約6割を最長1年6カ月間受給できる制度です。

支給される条件

- 業務外の事由による病気やケガの療養のための休業であること

- 仕事に就くことができないこと

- 連続する3日間を含み4日以上仕事に就けなかったこと

- 休業した期間について給与の支払いがないこと

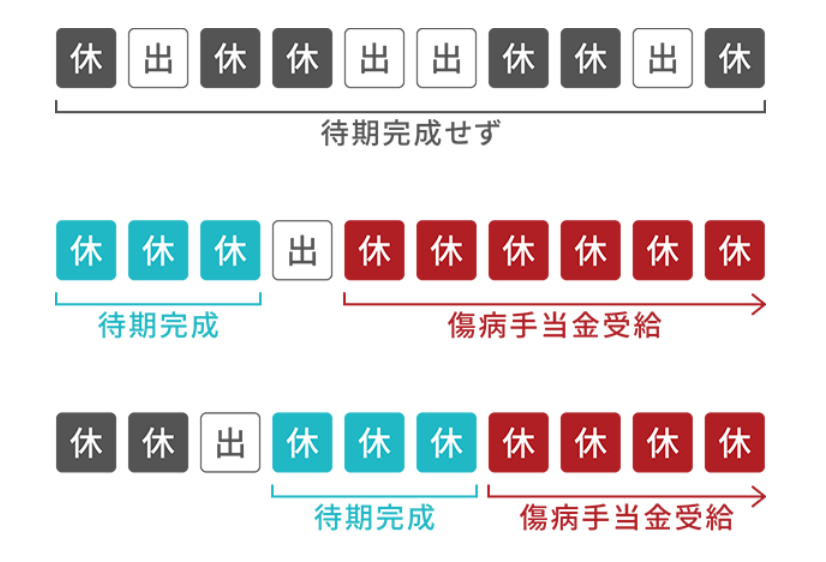

待期3日間の考え方

待期3日間とは、会社を休んだ日が3日間連続することで完成します。

逆にいうと2日間会社を休んだ後、3日目に仕事を行った場合には「待期3日間」が成立しないことになります。

支給期間

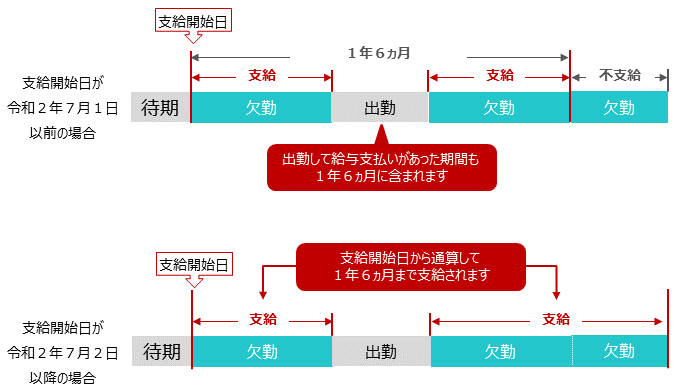

傷病手当金が支給される期間は、令和4年1月1日から支給を開始した日から数えて1年6ヵ月に変わり傷病手当金の保障が改良されました。

ただし支給を開始した日が令和2年7月1日以前の場合には、これまでどおり支給を開始した日から最長1年6ヵ月です。

休業補償給付

会社員などは労災によって長期間働けなくなった場合、「休業補償給付」があります。

休業補償給付とは業務または通勤が原因の病気やケガで働けない場合、働ける状態になるまで最長1年6カ月間、月給の約6~8割を受給できます。

対象者

正社員、パート、アルバイトを含むすべての労働者

(ただし、経営者である社長や役員、派遣社員などは休業補償の対象外となります)

支給される条件

- 労働者が業務上の事由による負傷または疾病によって療養していること

- その療養のために労働ができないこと

- 労働することができないために、賃金を受けていないこと

保険料

全額、事業主が負担

給付内容

休業補償給付として、4日目から給付基礎日額の約6割が支給されます。

合わせて休業特別支給金(給付基礎日額の約2割)も支給される。

「公的医療保険」と「預貯金」で備えるという選択

日本の公的医療保険が病気やケガに対して、大きな役割を果たしていること理解できたでしょうか。

公的医療保険のポイントをまとめると以下のようになります。

- 国民皆保険であること(自己負担額は原則3割)

- 高額療養費制度があること(自己負担には上限がある)

- 会社員などは「傷病手当金」もあること

日本は国民皆保険の国であり、誰でも平等な自己負担で医療が受けられます。

また医療費が高額になったとしても高額療養費制度があり、会社員や公務員にいたっては「傷病手当金」もあります。

以上のことを踏まえ、私は民間の医療保険は不要と判断し「公的医療保険」と「預貯金」で備えることを選択しました。

まとめ

今回は病気やケガのリスクに備える方法について解説しました。

- 国民皆保険とは

- 高額療養費制度の基礎知識

- 傷病手当金と休業補償給付の基礎知識

- 「公的医療保険」と「預貯金」で備えるという選択

固定費の中でも、民間の保険が大きなウエイトを占めている方は多いのではないでしょうか。

必ずしも「ケガや病気のリスクに対する対処法=民間の医療保険」である必要はないと思います。

皆さんも公的保険をベースに、現在入っている民間の医療保険を見直してみてはいかがでしょうか。

以上、本記事が少しでも参考になれば幸いです。

出典:

出典:

出典:

出典: 出典:

出典: