【改善方法あり】家計管理が楽しくない人に伝えたい考え方!

みんなもそんな感じなのかな?

家計管理の考え方を少し変えてみるのはどうかな?

今回は家計管理が楽しくない人に伝えたい考え方について解説していきます。

資産形成を始めるにあたって、絶対にやるべきことは家計管理です。

いざ家計簿をつけ始めたのはいいものの、なかなか続かず挫折してしまった人もいるのではないでしょうか。

もしかしたら家計管理をする際の「考え方」に改善の余地があるかもしれません。

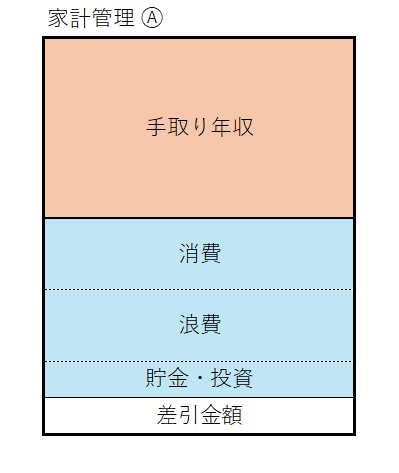

一般的に支出を「消費」「浪費」「貯金・投資」に分けて管理しましょうと言われていることが多いです。

この方法は決して間違いではないと思います。

それにも関わらず、家計管理を挫折してしまう人が多くいるのはなぜなのでしょう。

本記事では家計管理が憂鬱なものではなく、むしろモチベーションが上がる方法を紹介します。

ちなみに私はこの考え方で家計管理を行うようになってから、今まで以上に家計管理の「やる気」が上がりました。

家計管理が続かない人やテンションが上がらない人は参考にしてみてください。

一般的な家計管理

冒頭でもお伝えした通り、収入の行き先を「消費」「浪費」「貯金・投資」に分けて管理するというのが一般的な家計管理の方法です。

「消費」「浪費」「貯金・投資」の具体例は下記の通りです。

- 消費:住居費、食費、水道光熱費など、生活を送る上で最低限必要なもの

- 浪費:旅行、ゴルフ、飲み代などの趣味や娯楽

- 貯金・投資:銀行預金、NISA、iDeCoなど

わかりやすいように例をあげましたが、私たちの生活には消費と浪費が混在しているモノもあります。

例えば住居費で考えると60%は最低限の生活をするために必要だけど、もう40%は快適な暮らしをするために支払っている場合、下記のようになります。

- 消費部分:60%

- 浪費部分:40%

これは今回紹介する2つの家計管理に共通していることなので、頭の片隅に置いておいてもらえたらと思います。

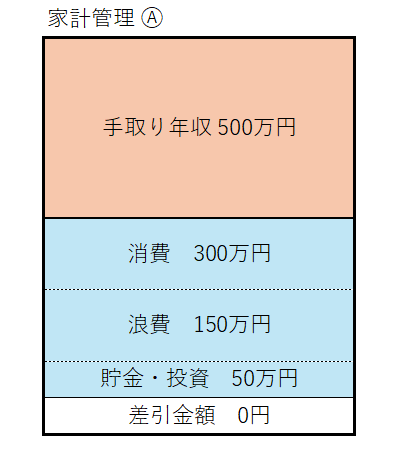

では最初に解説する一般的な家計管理の考え方をここでは「家計管理 Ⓐ」とします。

家計管理 Ⓐでは、下記のような計算式が成り立ちます。

収入 - 消費 - 浪費 - 貯金・投資 = 0

図で表すと、以下のような感じです。

具体的な数字を当てはめると、よりイメージしやすいと思いますので、手取り年収500万円の人のケースを見てみましょう。

- 収入:手取り年収500万円

- 消費:300万円(住居費、食費、水道光熱費など)

- 浪費:150万円(旅行、ゴルフ、飲み代など)

- 貯金・投資:50万円(投資:銀行預金、NISA、iDeCoなど )

先ほどの計算式に当てはめると、手取り年収から「消費」「浪費」「貯金・投資」を引いていくので最終的にゼロになります。

500万円(手取り年収 )- 300万円(消費)- 150万円(浪費)- 50万円(貯金・投資) = 0円

当然貯金を取り崩したり借金を利用したりと、手取り収入以上の消費や浪費をするとその年の収支は赤字です。

家計簿アプリやエクセルなどツールに違いがあっても、家計管理 Ⓐの考え方でやっている人も多いかと思います。

このやり方はシンプルなことに加え、「消費」「浪費」「貯金・投資」と分類わけしているので自分がどこにいくら使っているのかわかりやすい点がメリットと言えるでしょう。

しかし家計簿をつけ始めたものの続かなかったり、テンションが上がらなかったりするのはなぜなのでしょうか。

そういう人はこれから紹介する考え方を試してみてください。

モチベーションが上がる家計管理

ここからモチベーションが上がる家計管理について解説してきます。

先に家計管理の計算式をお伝えすると下記の通りです。

収入 - 消費 = 浪費 + 貯金・投資

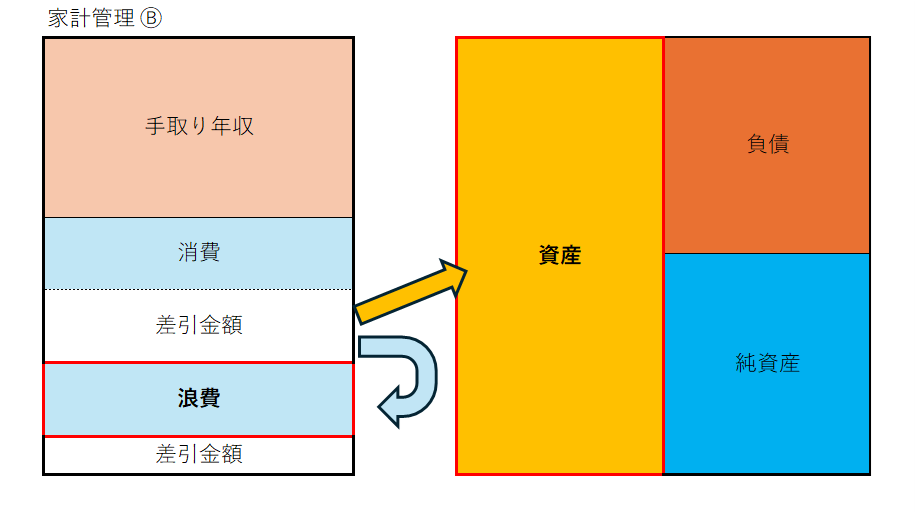

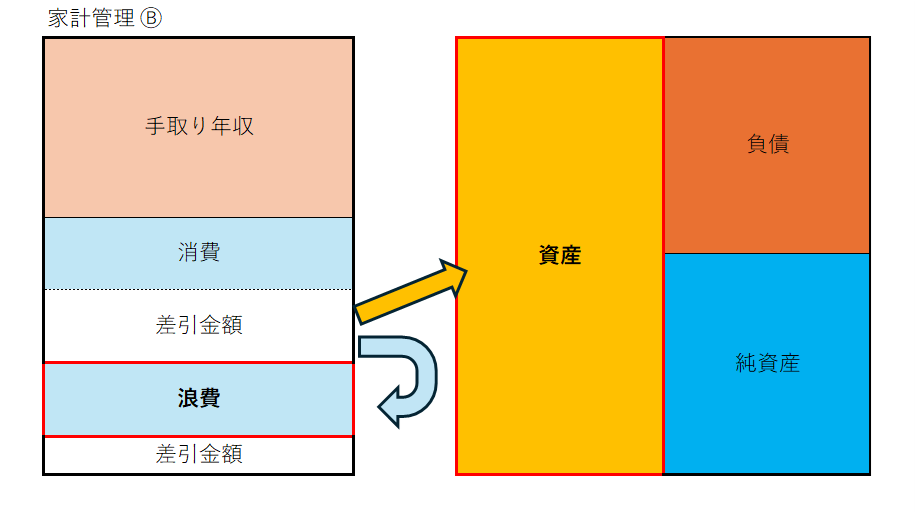

変更後の家計管理の考え方を「家計管理 Ⓑ」とします。

やったことは「浪費」「貯金・投資」の2つを右辺に移行しただけです。

- 家計管理 Ⓐ(変更前): 収入 - 消費 - 浪費 - 貯金・投資 = 0

- 家計管理 Ⓑ(変更後):収入 - 消費 = 浪費 + 貯金・投資

家計管理 Ⓑ(変更後)を図にすると下記のようになります。

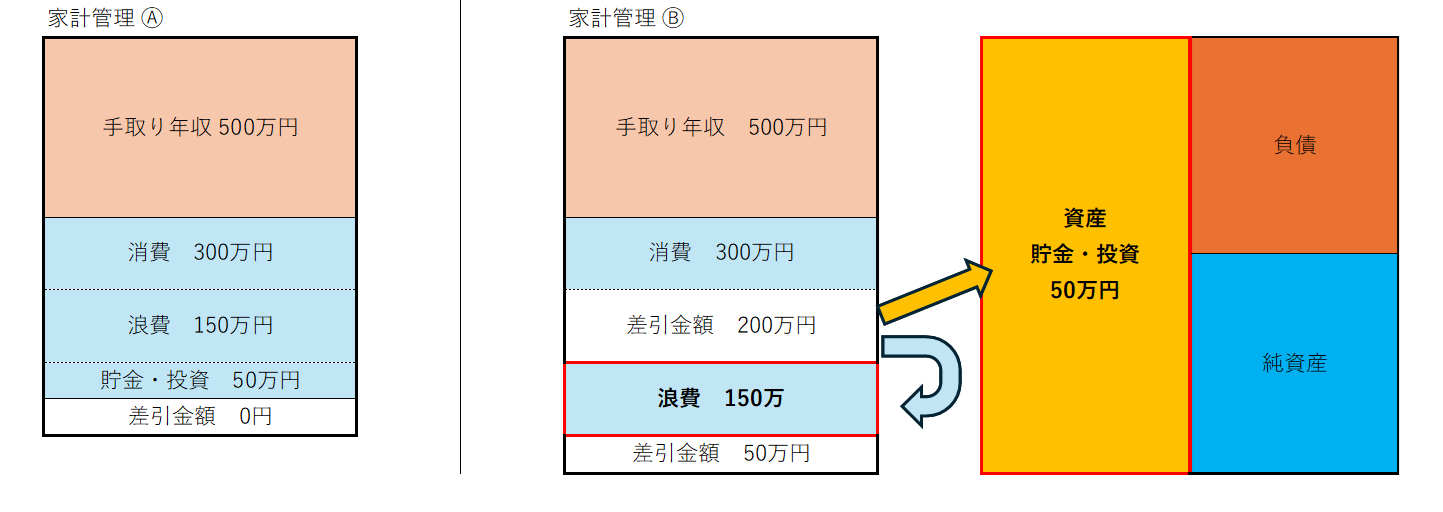

先ほど例にあげた手取り年収500万円の人のケースで見比べてみましょう。

- 収入:手取り年収500万円

- 消費:300万円(住居費、食費、日用品、水道光熱費など)

- 浪費:150万円(旅行、ゴルフ、飲み代など)

- 貯金・投資:50万円(投資:銀行預金、NISA、iDeCoなど )

- 家計管理 Ⓐ(変更前)500万円(手取り年収 )- 300万円(消費)- 150万円(浪費)- 50万円(貯金・投資) = 0円

- 家計管理 Ⓑ(変更後): 500万円(手取り年収 )- 300万円(消費)= 150万円(浪費)+ 50万円(貯金・投資)

変更後の考え方をすることによって、「浪費」「貯金・投資」に使えるお金を増やそうと頭を捻り始めます。

つまり自分の幸福度に関係のない支出を省くことになるので、まさに「支出の最適化」と言えます。

もう少し詳しく家計管理 Ⓑ(変更後)のメリットを見ていきましょう。

モチベーションが上がる家計管理のメリット3選

選択権は自分の中にあるとわかる

家計管理を行う理由は選択肢を増やす、つまり「浪費」「貯金・投資」に回せるお金を増やすためです。

浪費とは、今の自分に宛てたもの

貯金・投資とは、未来の自分に宛てたもの

もう一度、家計管理 Ⓑの確認してみましょう。

手取り年収から消費を引いた後のお金を浪費に回すか、それとも資産を買うかは自分次第です。

つまり消費を最適化していけば、それだけ自由に使える金額も増えます。

家計管理 Ⓑの左側は簿記における損益計算書(P/L)を家計管理用に少しアレンジしたものです。

イメージが湧きにくい人は自分が社長になったつもりで、家計管理をするのも良い方法かもしれません。

ほとんどの人は仕事と最低限の生活だけを繰り返すよりも、趣味や娯楽のある生活を求めると思います。

当然お金持ちになれば、選択肢は広がります。

FIREは自分の選択肢を増やす方法の1つであり、自由を買っていると言い換えることができます。

家計管理は「とにかく支出を最小限に抑えるべきだ」という発想は、自分自身にネガティブな印象を与え継続が難しくなってしまいます。

家計管理をする上で考えるべきことは下記の2つです。

- 無駄な消費はあるか。あるならどう削減するか(家計簿や固定費の見直し)

- 収入を増やす方法はないか(転職や副業、投資など)

特に目的もなく家計管理をしているとどうしても苦しくなってしまいますが、「浪費」「貯金・投資」に使えるお金が増えると考えるとモチベーションアップにも繋がると思います。

ぜひ家計管理が上手くいかない人は、試してみてください。

投資の目的がわかる

そもそも投資は投資金額に対して、金銭的リターンが大きいことです。

つまり「金銭的リターン > 投資金額」というわけです。

趣味や娯楽に使うも良し、自由な時間を得るための不労所得にするも良し。

まさに投資で得たお金を何に使うかは自由です。

もう少し投資について見ていきましょう。

投資は収入を増やしてくれるものと、支出を減らしてくれるものの大きく2種類があります。

(例)収入増の投資

- 収入を上げるために転職をする

- 事業所得を得るために副業をする

- 給与アップに繋がる資格を取得する

- 株式を買って配当金を得る

- インデックスファンドで売却益を得る

(例)支出減の投資

- 電気代削減のためにサーキュレーターを買う。

- 水道代とガス代削減のために節水シャワーヘッドを買う。

- マイカーを手放し電車、レンタカー、自転車を活用する。

- 食費削減(自炊)のために調理器具を買う。

投資と言われて多くの人が真っ先に思いつくのが、株式や不動産など金融資産への投資ではないでしょうか。

ですが上記のような自己投資をはじめ、支出を削減してくれるアイテムも投資の1つです。

一時的にキャッシュアウトしても、それ以上のリターンがあれば投資と言えます。

簡単に言うと1万円払って、2万円分のリターンを得るイメージです。

投資は目的を達成するための手段に過ぎません。

自分は何のために投資をするのか少し考えるだけでも、一歩進んだ家計管理になります。

浪費は悪ではないとわかる

家計管理 Ⓑでは「浪費」「貯金・投資」に回せるお金を増やすことに重きを置いています。

浪費は無駄遣いで、ダメなものと言い切るのはあまりに乱暴です。

浪費には幸福感や満足感を得られるものがあり、それらは良い浪費と言えると思います。

では良い浪費と悪い浪費はどのように見極めたらいいのか紹介します。

- 予算を立てる

- 予算の範囲内で、全力で楽しむ

- 家計簿をつけて浪費を見直す

①予算を立てる

良い浪費だからと言って、あるだけお金を使っていいわけではありません。

今の自分に対する浪費と未来の自分に対する貯金や投資をどのように配分するか、自分で決め適切なバランスをとる必要があります。

予算を立てる際のコツは、下記の記事で詳しく解説していますので参考にしてみてください。

②予算の範囲内で、全力で楽しむ

予算を決めた後は、予算の範囲内で楽しむだけです。

旅行や食事、プレゼント、好きなアーティストのライブなど、それぞれやりたいこと好きなことは違います。

優先順位の高いものからどんどんやってみましょう。

後述しますが、ランニングコストのかかるものは注意が必要です。

③家計簿をつけて浪費を見直す

優先順位の高いものから浪費を楽しんだ後は、本当にその浪費は良い浪費だったのかを見直す必要があります。

家計簿をつけていると、自然にそのチャンスがやってきます。

もし良い浪費なのであれば後悔はないはずです。むしろ「楽しかったな」といい思い出が蘇ってくるはずです。

逆になんでこんなことにお金を使ったんだろうと思った場合、それは自分にとって必要な浪費ではなかったのかもしれません。

先ほどランニングコストがかかるものには注意が必要と言った理由は、思っていたよりも幸福度が感じられなかった場合でも維持コストが発生してしまうからです。

思ったような結果が得られなかった浪費は次回以降しないようにすることで、より洗練された浪費に繋げられます。

まとめ

今回は家計管理が楽しくない人に伝えたい考え方について解説しました。

- 一般的な家計管理

- モチベーションが上がる家計管理

- モチベーションが上がる家計管理のメリット3選

資産形成において家計管理は非常に重要です。

なぜならお金の流れを全く把握せずにお金持ちになるのはほぼ不可能ですし、仮にお金持ちになったとしても長くは続かないでしょう。

会社が自社の財務状況を全く把握せず、感覚だけで事業をやって上手くいくはずがありません。

ぜひ家計管理が続かない人やテンションが上がらない人は、今回の内容を参考にしてみてください。

ちなみに家計管理の本質を理解するなら、簿記の知識が役に立ちます。

簿記3級であれば仕事をしながらでも3カ月ほど勉強すれば、かなり身に付くと思います。

簿記に少しでも興味があるなら、クレアールがおすすめです。

私も仕事をしながらクレアールで勉強し、試験にも合格できました。

クレアールの魅力を簡単にお伝えしておくと下記の通りです。

- 他のスクールに比べ費用が安い

- 教材と講義がわかりやすい

- オンライン授業で時間に縛られない

- ネット試験(CBT試験)対策もある

- 何度でも質問できる

無料の教材サンプルが貰えるので、まずは雰囲気を確認してみてはいかがでしょうか。

以上、本記事が少しでも参考になれば幸いです。